Estimados(as):

Con fecha 31 de octubre de 2023, fue publicada finalmente la Ley N° 21.631 (https://www.bcn.cl/leychile/navegar?idNorma=1197372), que establece un beneficio tributario transitorio y extraordinario para la compra de viviendas nuevas adquiridas con créditos con garantía hipotecaria.

¿Por qué crear este beneficio?

Uno de los rubros más afectados por la Pandemia que se vivió a nivel mundial, fue el de la construcción, el cual vio paralizadas sus obras durante este acontecimiento, además del encarecimiento de materiales influido por distintos factores y otros como el retraso en permisos de construcción y el aumento en las restricciones para acceder a los créditos hipotecarios para las personas. Todo esto, ha llevado a una profunda crisis a las constructoras o inmobiliarias, debido a que la demanda de viviendas no es la misma que hasta hace algunos años, ya que las viviendas disponibles para la venta son alrededor de 114.000, según el Informe Nacional Inmobiliario del segundo trimestre 2023 preparado por la Cámara Chilena de la Construcción.

¿Qué busca este proyecto?

Así como el FOGAES (aunque no es considerado un beneficio tributario, para mayor información https://www.gob.cl/noticias/como-postular-fogaes-apoyo-compra-primera-vivienda-credito-hipotecario/ ), lo que se busca con este subsidio, es que las personas puedan acceder a su primera vivienda, esto, apuntando específicamente a la clase media, así como también busca entregar un apoyo a las empresas del rubro y reactivar proyectos de vivienda, en el contexto de que en Chile la demanda de estas es alrededor de 650.000.

Este nuevo proyecto de Ley busca apoyar el Plan Nacional de Viviendas, ya que el actual gobierno pretende entregar cerca de 260.000 viviendas, en lo que dure su mandato.

¿En qué consiste?

La norma indica lo siguiente: “Artículo Único: Establécese un beneficio tributario transitorio y extraordinario por los años tributarios 2024, 2025, 2026, 2027, 2028 y 2029, para la adquisición de viviendas con destino habitacional, que cumplan con los requisitos establecidos en el inciso segundo, adquiridas por personas naturales con residencia o domicilio en Chile.”

Esto consistirá en un crédito anual de hasta 16 UTM (valor UTM a noviembre $63.960 https://www.sii.cl/valores_y_fechas/utm/utm2023.htm, según la página del Servicio de Impuestos Internos, en adelante SII), serían equivalente a $1.023.360.

¿Qué requisitos piden para optar al beneficio?

Lo primero que indica el proyecto es que, para acceder al crédito, las personas que adquieran una vivienda con destino habitacional mediante un crédito con garantía hipotecaria, con bancos o instituciones financieras, deberán cumplir copulativamente los siguientes requisitos:

- Que la vivienda adquirida se encuentre construida y con recepción final conforme a la fecha de entrada en vigencia de la presente ley, y se trate de la primera venta efectuada sobre ella. Sin embargo, también podrán acceder al beneficio aquellas viviendas que no cuenten con recepción final conforme en dicha fecha, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023.

- Que la compraventa se celebre a partir de la fecha de entrada en vigencia de la presente ley y la vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria en el Conservador de Bienes Raíces respectivo antes del 1 de octubre de 2024. Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre la entrada en vigencia de la presente ley y la fecha antes mencionada.

Deberán ser contribuyentes del Impuesto Global Complementario y las personas que perciban rentas de aquellas descritas en el N° 1 del artículo N° 42 de Ley sobre Impuesto a la Renta (en adelante LIR) (en palabras simples, es el Impuesto Único de Segunda Categoría que grava las rentas del trabajo dependiente, como sueldos, pensiones y rentas accesorias o complementarias a las anteriores.), inclusive si dichas rentas no quedan sujetas a tributación por aplicación de las disposiciones del artículo N° 43, N° 1 o del artículo N° 52 de la mencionada Ley.

“Artículo N° 43: Las rentas de esta categoría quedarán gravadas de la siguiente manera:

N° 1: Rentas mensuales a que se refiere el N° 1 del artículo 42, a las cuales se aplicará la siguiente escala de tasas:

Sobre la parte que exceda de 13,5 y no sobrepase las 30 unidades tributarias mensuales, 4%;

Sobre la parte que exceda de 30 y no sobrepase las 50 unidades tributarias mensuales, 8%;

…”

“Artículo N° 52: Se aplicará, cobrará y pagará anualmente un impuesto global complementario sobra la renta imponible determinada en conformidad al párrafo N° 2 de este título, de toda persona natural, residente o que tenga domicilio o residencia en el país, y de las personas o patrimonios a que se refieren los artículos N° 5, N° 7 y N° 8, con arreglo de las siguientes tasas:

Las rentas que no excedan de 13,5 unidades tributarias anuales estarán exentas de este impuesto;

Sobre la parte que exceda de 13,5 y no sobrepase las 30 unidades tributarias anuales, 4%;

En otras palabras y como se describe en el proyecto de Ley: “El crédito se imputará contra el impuesto a la renta al que la persona se encuentre sujeta por sus ingresos anuales. Cuando por aplicación del número 1 del artículo 43 o el artículo 52, ambos de la Ley sobre Impuesto a la Renta, las rentas obtenidas por una persona dentro de un ejercicio comercial no resulten afectas a impuestos, podrá, de todas formas, solicitar la devolución de la suma que resulte de realizar la operación descrita en el inciso siguiente.”

¿Cómo opera dicho crédito?

Lo primero que debemos señalar, es que los diferentes medios de comunicación utilizan ejemplos muy sencillos para explicar este nuevo proyecto de Ley; sin embargo, se deben tener en consideración diferentes aristas que pueden modificar el beneficio, las cuales se proceden a explicar:

“El crédito anual al que tendrá derecho una persona será el monto menor entre los dividendos efectivamente pagados por concepto del crédito con garantía hipotecaria suscrito para la adquisición de la vivienda acogida a este beneficio dentro del año comercial respectivo y un monto equivalente a 16 unidades tributarias mensuales, según su valor al mes de diciembre del año respectivo. Este crédito será compatible con el beneficio tributario establecido en el artículo 55 bis de la Ley sobre Impuesto a la Renta, sin embargo, cuando los beneficios tributarios se desprendan de un mismo crédito con garantía hipotecaria se estará a lo siguiente:

- En primer lugar, se deberá descontar del monto correspondiente a los dividendos con ocasión de un crédito con garantía hipotecaria, efectivamente pagados dentro de un ejercicio comercial, el crédito establecido en el presente artículo. Cuando los dividendos consideren intereses y capital, el crédito se imputará primero al capital y sólo de existir un saldo positivo se imputará a los intereses efectivamente pagados dentro del correspondiente ejercicio.

- El saldo de los intereses efectivamente pagados dentro del correspondiente ejercicio, luego de efectuada la operación indicada en el literal anterior, corresponderá al valor a considerar para efectos del beneficio tributario contenido en el artículo 55 bis de la Ley sobre Impuesto a la Renta.

El crédito establecido en el presente artículo se imputará contra el impuesto a la renta de la persona a continuación de aquellos créditos que no otorgan derecho a devolución.”

Expliquemos esto:

Lo primero que debemos destacar es que, el crédito que usted utilizará en la declaración anual de renta es el monto menor entre el dividendo pagado durante el año y las 16 UTM ($1.023.360 a noviembre de 2023).

También es importante mencionar que este crédito es compatible con el beneficio del artículo N° 55 bis de la LIR (rebaja de los intereses pagados por crédito hipotecario). No obstante, en dicha situación se podrían dar los siguientes casos:

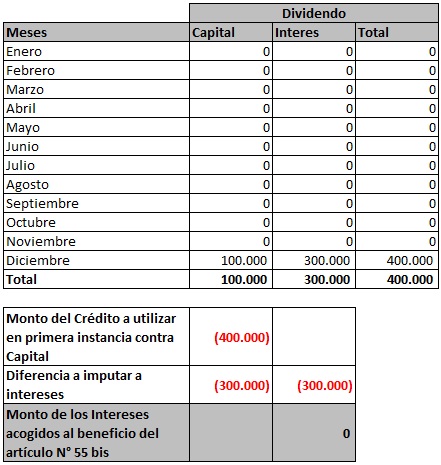

Caso N° 1 “Contribuyente queda exento del Impuesto Global Complementario”

Como este contribuyente está exento del IGC, no puede acceder a la rebaja del artículo 55 Bis, por ende, no deberá realizar la comparativa entre los dividendos pagados del año y las 16 UTM del subsidio, pudiendo solicitar la devolución del 100% del crédito ($1.023.360.-)

Caso N° 2 “Contribuyente afecto a Impuesto Global Complementario y dividendo pagado inferior a $1.023.360.”

Lo primero que debe realizar la persona es comparar el dividendo efectivamente pagado y las 16 UTM, al ser el dividendo menor, será este monto el que utilizará como crédito.

Posteriormente, deberá determinar si es posible utilizar el 100% de los intereses pagados durante el año, para ello, imputará el crédito mencionado en el párrafo anterior al capital del dividendo pagado. Si el crédito es mayor al capital, el saldo deberá ser descontado de los intereses y dicho diferencial podrá ser utilizado para efectos del artículo N° 55 bis.

Para ejemplificar de mejor forma lo expuesto, se adjunta ejemplo numérico:

Como el monto de los dividendos es menor a las 16 UTM, el monto a utilizar como crédito contra IGC será de $400.000.-

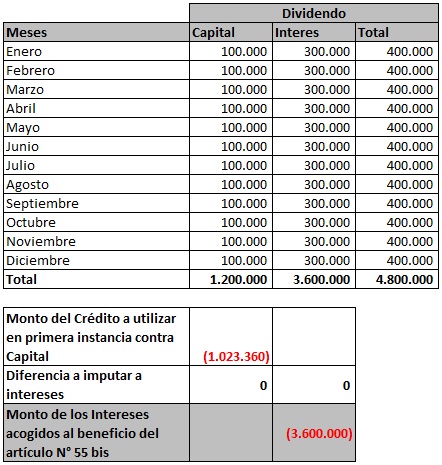

Caso N° 3 “Contribuyente afecto a Impuesto Global Complementario, dividendo pagado mayor a $1.023.360.- y utilización del 100% de los intereses pagados por crédito hipotecario.”

Aplica el mismo procedimiento del caso N° 2

Para ejemplificar de mejor forma lo expuesto, se adjunta ejemplo numérico:

En este caso, la persona podrá utilizar como crédito las 16 UTM y acoger el 100% de los intereses pagados al beneficio del artículo N° 55 bis.

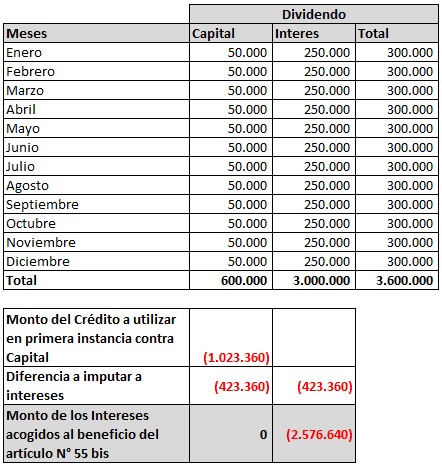

Caso N° 4 “Contribuyente afecto a Impuesto Global Complementario, dividendo pagado mayor a $1.023.360.- y utilización de parte de los intereses pagados por crédito hipotecario.”

Aplica el mismo procedimiento del caso N° 2

Para ejemplificar de mejor forma lo expuesto, se adjunta ejemplo numérico:

El crédito cubre totalmente del capital, quedando un diferencial, el cual debe ser imputado a los intereses pagados, por tal motivo el monto de los intereses acogidos al beneficio del artículo N° 55 bis no será el 100%, sino que, corresponderá al diferencial obtenido, el cual podrá rebajar de la base imponible.

¿Cómo acceder al beneficio tributario?

Las personas cuyas rentas se encuentren gravadas por el N° 43 de la LIR deberán efectuar una reliquidación de los impuestos retenidos durante el año comercial respectivo y realizar su declaración anual de impuesto a la renta en abril del siguiente año.

Cuando las rentas de la persona que tiene derecho al beneficio no hubiesen quedado gravadas en la forma señalada en el número 1 del artículo 43 o del artículo 52 de la Ley sobre Impuesto a la Renta, deberá, para el solo efecto de solicitar la devolución del crédito establecido en el presente artículo, presentar la declaración jurada anual de sus rentas.

Consideraciones

El crédito podrá ser utilizado respecto de una sola vivienda adquirida con crédito con garantía hipotecaria. En caso de que el contribuyente haya adquirido una o más viviendas susceptibles de acceder al presente beneficio, podrá acogerse a este respecto de solo una de ellas. Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el beneficio y que la compraventa cumple con los requisitos establecidos en el presente artículo.

Entendiendo esto, este crédito, es aplicable a la adquisición de viviendas nuevas, por ende, si el contribuyente ya posee una vivienda, este deberá hacer la separación de los dividendos pagados durante el año, aplicando lo mencionado anteriormente solo a la vivienda nueva.

En caso de que la vivienda haya sido adquirida en comunidad y existiere más de un deudor, deberá dejarse constancia en la escritura pública respectiva, de la identificación del comunero que podrá acogerse al beneficio tributario contenido en este artículo. Con todo, el comunero que utilice este beneficio podrá ser distinto de aquél que haga uso del beneficio establecido en el artículo 55 bis de la Ley sobre Impuesto a la Renta, sin embargo, quien utilice este último beneficio deberá de todas formas, realizar el cálculo establecido en el inciso quinto para establecer los intereses que pueden acogerse al beneficio tributario.

Por otra parte, hay que considerar que el artículo N° 55 bis, establece tramos de ingresos para utilizar el 100% de los intereses, una parte de ellos o derechamente no poder utilizar el beneficio.

Otro aspecto para considerar del artículo 55 bis, es que los intereses poseen un tope de 8 UTA, por ejemplo, si una persona tiene intereses pagados por $7.000.000, solo podrán utilizar 8 UTA de esos siete millones.

Opinión

Si bien existen Subsidios para poder optar a una vivienda, el problema sigue siendo la falta de liquidez, la falta de ahorro a la que se enfrentan las personas, además de la cantidad de requisitos que solicitan los bancos para optar a una vivienda, partiendo por la renta que debe ganar.

Si bien, es bueno para una persona que no paga impuesto a la renta, si no tiene con quien complementar renta para un crédito hipotecario, no podrá acceder a una vivienda.

Se verán más beneficiadas las personas que pueden tener acceso a créditos (hipotecarios, préstamos), que en Chile son mal llamados clase media.

Saludos.

Estimados

Quisiera preguntar si una inmobiliaria vende un departamento más un estacionamiento de uso y goce, todo en una misma escritura en un proyecto privado (sin subsidio), la parte que corresponde al inmueble estaría afecto a IVA (descontando la rebaja por el costeo del terreno) y la parte que corresponde al estacionamiento estaría exento de IVA??.

Muchas Gracias!!,

Patricia:

No conocemos el tenor de la escritura de venta, por lo que si en ella el precio es único, incluyendo el uso y goce de un estacionamiento, creemos que el total del contrato es afecto a IVA, ya que se trataría de una venta de inmuebles realizada por un contribuyente cuyo giro es la construcción o venta de inmuebles. Esto es de acuerdo a la definición de venta establecida en el art.2 de la Ley del IVA.

Ahora, si existiera una separación de valores, la venta del usufructo sobre un bien raíz, como sería el estacionamiento, que es un bien común, por lo que entenderíamos de la consulta, podría quedar incluida en el hecho gravado del art. 8, inciso primero letra g), de la ley del IVA, obviamente gravado con dicho tributo, por la calidad de habitual en la realización de éste tipo de operaciones. Si fuera así, no hay rebaja de base.

Buenas tardes,

Estoy adquiriendo una vivienda, la cual se encuentra en proceso de borrador de la escritura de compraventa. La vivienda cuenta con recepción final conforme el 12.09.2023 (anterior al 01.11.2023).

¿Cumple o no con los requisitos para acogerse a los beneficios de la ley 21.631?,

La inmobiliaria me indica que no, ya que tengo firmada una promesa de compraventa con fecha 27.11.2022, y yo les menciono que la fecha de la promesa no se considera, pues se cumple el primer requisito de tener recepción final conforme a más tardar el 01.11.2023.

En caso de que cumpla con los requisitos, ¿se debe indicar alguna clausula en la escritura de compraventa sobre que la compraventa cumple con los requisitos establecidos en la ley?

Cabe destacar que estoy comprando solo una vivienda en el periodo de vigencia de la ley.

Quedo atento a sus comentarios,

De antemano, muchas gracias.

Diego

Los requisitos para que la vivienda pueda obtener dicho beneficio deben ser copulativos, según las instrucciones de la Circular N° 51 del 2023 (https://www.sii.cl/normativa_legislacion/circulares/2023/circu51.pdf):

«Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.»

Por ende, al tener esta promesa de compraventa firmada el 27.11.2022, deja de cumplir con uno de los requisitos.

Cuando se cumple con los requisitos y usted hará uso de este beneficio, debe quedar estipulado en la escritura con la siguiente frase o algo similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

Saludos.

Hola, puedo usar este beneficio tributario si compro dos viviendas. Puedo solicitarlo por ambas viviendas?

Vanessa:

Es una vivienda por contribuyente. Eso se encuentra comentado en nuestro artículo, que indica:

«El crédito podrá ser utilizado respecto de una sola vivienda adquirida con crédito con garantía hipotecaria. En caso de que el contribuyente haya adquirido una o más viviendas susceptibles de acceder al presente beneficio, podrá acogerse a este respecto de solo una de ellas. Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el beneficio y que la compraventa cumple con los requisitos establecidos en el presente artículo.»

Buenas tardes, mi consulta es la siguiente:

Estoy próximo a comprar una propiedad, de la cual firmé la promesa de compraventa el 30 de agosto de 2023. A esta promesa se le debe hacer una enmienda (se está agregando una bodega) la que quedaría fechada en abril 2024, con esta enmienda ¿ se cumpliría la condicionante de tener al promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023?

Saludos y, de antemano, muchas gracias

Andrés:

Los requisitos para optar al beneficio son los siguientes:

1. Que la vivienda adquirida se encuentre construida y con recepción final conforme a la fecha de entrada en vigencia de la presente ley, y se trate de la primera venta efectuada sobre ella. Sin embargo, también podrán acceder al beneficio aquellas viviendas que no cuenten con recepción final conforme en dicha fecha, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023.

2. Que la compraventa se celebre a partir de la fecha de entrada en vigencia de la ley y la vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria en el Conservador de Bienes Raíces respectivo antes del 1 de octubre de 2024. Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre la entrada en vigencia de la presente ley y la fecha antes mencionada.

Por ello, si su caso no había recepción municipal y existía la promesa, ello es válido sólo para los bienes que están incluidos en dicha promesa, por lo que, en nuestra opinión, no incluirían un nuevo bien que se está adicionando con una modificación a la promesa existente, pudiendo incluso complicarse el resto de los bienes incluido en dicha promesa, sugiriéndose realizar una adicional o no tener el beneficio por la bodega que se está agregando.

muy buenas noches colegas, muchas gracias por cada respuesta entregada.

Una pregunta bien breve, tengo algunos clientes que compraron propiedades nuevas entre septiembre y diciembre 2023 pero los dividendos se pagaran en febrero y marzo del año 2024, de esta forma, se puede acceder igual al beneficio tributario?, si fuese así, se debe usar el monto total de 16 UTM?

Fabián:

Son los dividendos efectivamente pagados en el año que se declara, por lo que si no pagó dividendos en el año 2023, no puede acceder al beneficio. Los pagados en el año 2024, se rebajarán en el año tributario 2025.

Puede ver más información en la Circular 51/2023, específicamente en el punto 1.6, que en parte indica:

«1.6. Monto del crédito y tope máximo

El crédito anual será equivalente al monto de los dividendos efectivamente pagados por concepto del crédito con garantía hipotecaria suscrito para la adquisición de la vivienda acogida a este crédito dentro del año comercial respectivo, con tope de un monto equivalente a 16 unidades tributarias mensuales (UTM), según su valor al mes de diciembre del año comercial respectivo, de acuerdo al inciso quinto del artículo único de la Ley.

Para estos efectos, deberá entenderse que el monto de los dividendos sólo comprende la amortización del capital e intereses, sin incluir otros recargos tales como seguros, comisiones u otro que se pacten.

A su vez, se considerarán los dividendos pagados durante el ejercicio comercial debidamente reajustados por el factor de actualización de IPC, de acuerdo al mes del pago efectivo, independiente al período por el cual se efectúan dichos pagos, es decir, se trate de cuotas de ejercicios anteriores o no, o bien de pagos anticipados.»

HOLA ESPERO SE ENCUENTREN BIEN.

CONSULTA, SI SOY UNA EMPRESA Y QUIRO COMPRAR UNA PROPIEDAD A NOMBRE DE LA EMPRESA, QUE CONVIENE MAS? HIPOTECARIO O LEASING.

Natalie:

Si el comprador es una empresa que tiene los recursos y que está en alguno de los regímenes del art. 14 letra D), creemos que lo mejor es la adquisición directa, ahorrándose el costo del leasing.

Por el contrario, si no tiene la disponibilidad o los recursos los puede destinar a una mejor inversión, entonces la alternativa sería la que tenga la tasa de financiamiento más baja, por lo que quizás ello sea el leasing, ante un crédito bancario.

Pero la opción no se define tanto por la variable tributaria, ya que hoy hay posibilidad de llevar a gasto la compra de inmuebles, en la parte de construcción (no lo asociado al terreno).

Hola estimados consulta: este beneficio es solo para personas que compraron a partir del 2023? Yo compré en el 2021 por lo q veo no sería beneficiario.

Héctor:

Efectivamente, no es un beneficio retroactivo. Son para las compras actuales.

Hola, buenas tardes. Tengo una duda. Estoy comprando una propiedad con mi primo pero el banco para darnos el crédito nos creó la siguiente imagen: que mi primo puso el 30% del pie en sus totalidad (cuando en verdad lo dimos entre los dos) y que yo me quedaba con el otro 70% (que es el 100% de la deuda que tenemos con el banco). Entonces yo salgo como la deudora y primo como codeudor solidario. Para esta propiedad quise colocar a mi primo como el beneficiario tributario y me dijeron que no se puede que solo puedo ser yo, eso esta correcto? ¿ su posición de codeudor solidario no le permite obtener el beneficio?

María José:

Según las instrucciones del SII entregadas en la Circular N° 51, en su apartado 1.4. Contribuyentes que tienen derecho al crédito cuando la vivienda se adquiere en comunidad, se indica:

«En caso que la vivienda haya sido adquirida en comunidad, conformada por dos o más personas naturales, y exista más de un deudor deberá dejarse constancia en la escritura pública respectiva, de la identificación del comunero que podrá acogerse al crédito contenido en la Ley, consignando una leyenda del siguiente tenor o similar:

“El crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631 que se paguen con motivo del crédito con garantía hipotecaria que se otorga mediante la presente escritura para la adquisición de una vivienda destinada a la habitación, será utilizado en su totalidad por el (la) comunero (a) y deudor (a) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública.”»

La Ley y 21.631 y la mencionada circular, en ningún caso, establece que el deudor con mayor % deba hacer uso de este beneficio, es más dice que la comunidad es la que establece que comunero podrá acogerse.

Esto deberían conversarlo con su banco mostrando la Ley y la Circular en comento, adjuntamos links de ambas normas:

https://www.sii.cl/normativa_legislacion/circulares/2023/circu51.pdf

https://www.bcn.cl/leychile/navegar?idNorma=1197372

Buenas tardes estimado,

Tengo una duda, tengo el subsidio ds19, firme promesa de compra el 27 de marzo de 2023, la recepcion municipal fue el 23 de noviembre y firmo escritura esta semana, adquiero el beneficio? Me enviaron el borrador, pero no sale nada del beneficio.

Quedo atenta a sus comentarios

Saludos

Carla,

Según las instrucciones de la Circular N° 51 de diciembre de 2023, en su apartado N° 1.2.3 Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la

respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción

final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un

contrato de promesa de compraventa que conste en escritura pública o documento

protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá

igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.

Entendiendo esto y según las fechas que nos entrega en la consulta, no cumpliría con estos requisitos, ya que la promesa de compraventa de la propiedad fue firmada el 27 de marzo de 2023 y la norma indica que si no posee recepción final, dicho documento debería ser firmado con fecha posterior al 16 de octubre de 2023.

Saludos.

Hola buenas tardes,

una consulta, adquirí una casa con subsidio DS49 con crédito hipotecario y firme mi escritura en enero 2024 pero se demora unos 3 meses en la inscripción de bienes raíces y todo ese proceso que deben hacer, por lo que estuve leyendo las personas con subsidio es automático el beneficio y se debe hacer una declaración de renta o no es asi??, yo puedo optar a este beneficio tributario y como se puede postular si no es automático.

Atenta a sus comentarios.

saludos y gracias.

Estimado,

Junto con saludar y agradeciéndote su ayuda, me gustaría saber si puedo acceder a beneficio. La firma de la escritura fue el 06-05-2023, me gustaría saber si puedo acceder a este beneficio y como se puede postular o si es automático.

Muchas gracias

firme el 17 de diciembre del 2023 la escritura, donde puedo postular? o es automático

Guillermo:

Las instrucciones del SII contenidas en la Circular N° 51/2023, al respecto indican que (lo remarcado es nuestro):

«Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el

contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los

requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a)

en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos

legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de

dividendos a que se refiere la Ley N° 21.631.”»

Hola buenas tardes. Creo contar con todo lo que se indica en el artículo, pero dudo con el tema de la firma de escritura, ya que yo firme el 13/09/23. La entrega de vivienda me la hicieron el 22/09/23 y recién ecien para fines de Enero 2024 me salió el primer pago de dividendo y aún no me entregan escritura. Puedo o no optar al beneficio?

Espero su respuesta, Gracias de antemano.

Ivania:

Lamentablemente en su caso no procede el beneficio, considerando que la escritura de compraventa se suscribió antes del 01.11.2023.

Una consulta si cumplo con los requisitos pero ya firme la escritura, se puede hacer algo para hacer efectivo el beneficio??

Victoria,

Según las instrucciones de la Circular N° 51 de diciembre de 2023, la utilización de este beneficio deberá quedar estipulado en la escritura: «Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar: “Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”.

Por ende, si usted cumple con los requisitos establecidos en dicha Ley, debe realizar una Escritura de Pública de Complementación, agregando lo señalado en el párrafo anterior.

Saludos.

Buenas tardes. Me vengo enterando recién acerca de este beneficio. Les comento mi caso, firmé en mayo 2023 promesa para comprar propiedad, y el trámite en la Municipalidad lo recién lo ingresaron finalizando diciembre 2023. Según lo que interpreto, ¿no estaría calificando para este beneficio? Gracias desde ya

Cristián,

Según las instrucciones de la Circular N° 51 del 2023, usted no cumple con los requisitos, ya que la promesa de compraventa debe ser firmada posterior al 16 de octubre de 2023, cuando la vivienda no cuente con recepción final, esto según el apartado 1.2.3, se debe tratar de una vivienda nueva, es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.

Saludos.

Hola Iván! Excelente explicación!

Mi duda es la siguiente:

Yo soy propietaria de un departamento, sin embargo mi esposo no lo es y estamos casados con separación de bienes.

¿Podríamos acceder al beneficio?

Bárbara:

Ambos pueden acceder al beneficio, si compran un bien raíz que cumple con los requisitos para aplicar la rebaja. No hay límite de propiedades que ya tenga el contribuyente. Se refiere a las nuevas adquisiciones y será una por contribuyente.

Hola, tengo tantas dudas con respecto a este beneficio. El dia 2 de julio 2022 hicimos el contrato de compra venta y la firma de la escritura ante notaria fue realizada el 29 de diciembre del 2023. La entrega del domicilio «nuevo y unico» es el 17 de enero del 2024. Que debo hacer para postular a este beneficio. Ayuda porfavor

David,

Para acceder a este beneficio tributario, se deben cumplir los siguientes requisitos, que se establecen en la circular N° 51 de diciembre 2023 https://www.sii.cl/normativa_legislacion/circulares/2023/circu51.pdf:

1.2.3. Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.

b) Respecto de compraventa e inscripción de la vivienda:

(i) La escritura pública de compraventa se celebre a partir del 1° de noviembre de 2023, y

(ii) La vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria, en el Conservador de Bienes Raíces respectivo al 30 de septiembre de 2024.

(iii) Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre el 1° de noviembre de 2023 y el 30 de septiembre de 2024.

Además, el uso de este beneficio debe quedar estipulado en la escritura con una pequeña reseña.

Ahora bien, dada las fechas proporcionadas en su consulta, podemos decir que usted no cumple con los requisitos para acceder a este beneficio tributario dado que la promesa de compraventa fue firmada antes del 16 de octubre de 2023.

Saludos.

Consulta, si compre como persona natural y justo ahora estoy abriendo mi categoria de persona natural con giro? puedo acceder al beneficio? si firmo escritura ahora y sale indicado el beneficio?.

muchas gracias, Saludos

Elizabeth,

Según las instrucciones de la circular N° 51 del 2023, en su apartado N° 1.3 Contribuyentes que tienen derecho al crédito se establece lo siguiente:

“De acuerdo con lo dispuesto en el inciso primero del artículo único de la Ley, los contribuyentes que tienen derecho al crédito son las personas naturales con residencia o domicilio en Chile que adquieran una vivienda que cumpla con las características y condiciones señaladas en el apartado 1.2. anterior.

Lo anterior es independiente del tipo de rentas que se perciba y cualquiera sea el impuesto a la renta que afecte al beneficiario, pudiendo tratarse de un contribuyente cuyas rentas estén clasificadas en la primera o segunda categoría, o bien afecto a otros impuestos que establece la LIR, como por ejemplo el impuesto único por retiro de ahorro previsional voluntario (APV), impuesto único talleres artesanales o impuesto único de 10% por enajenación o rescate de acciones de una sociedad anónima con presencia bursátil, de cuotas de fondos de inversión y fondos mutuos.”

Entendiendo esto, usted podría hacer uso de este beneficio (siempre y cuando la propiedad cumpla con los requisitos que se encuentran en la circular mencionada en su apartado N° 1.2 Viviendas y operaciones que dan derecho al crédito https://www.sii.cl/normativa_legislacion/circulares/2023/circu51.pdf), ya que la propiedad la adquirió como persona natural, independiente de la ampliación de giro,

Saludos.

Hola estimados, Estoy adquiriendo una propiedad nueva que estara lista para escritura a finales del mes de enero 2024. El dividendo proyectado es de 1.079.600 aprox. Firme una modificacion a la promesa de compravente en Diciembre del año 2023.

¿Podre optar por el beneficio? y ¿Que debo hacer para solicitarlo?

Iván:

La Circular N° 51 de diciembre de 2023, establece en su apartado “1.2.3. Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.

Entendiendo esto y en base a la información proporcionada, usted cumple con los requisitos para poder hacer uso de este beneficio tributario.

Ahora bien, la misma circular establece “Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.””

Usted tendrá dicho beneficio a contar del año 2024, en la declaración de renta que debe presentar en abril 2025.

Saludos.

Estimados

He leído detalladamente en relación a este beneficio tributario

Mi duda es ¿Cuál es la fecha de promesa de compraventa que corresponde? La que uno firma presencial en la inmobiliaria o cuando se firma por notaria.

Valle

Según las indicaciones de la Circular N° 51 del 2023 en su apartado “N° 1.2.3 Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos. …”

Aplicando lo anterior, la fecha válida será la firma de la promesa, pero ella debe constar en escritura pública o en otro documento protocolizado ante notario, siendo válida la fecha de suscripción, siempre que ella sea posterior al 16.10.2023.

Buenas tardes Omar,

Primero que todo, agradezco tu generosidad al compartir esta valiosa información.

Solo me resta preguntarte si cumplo con los requisitos legales para acceder a este beneficio, y este año adquiero el inmueble, tendré un crédito a mi favor por cada año hasta el 2028? (5 años = $5 millones aproximadamente). Quedo atenta, mil gracias.

Andrea:

Si la adquisición cumple los requisitos, efectivamente tendrá el beneficio, que se traduce en un crédito equivalente a 16 UTM por año (cinco), siempre que los dividendos pagados en el período anual, sean iguales o superiores a dicha cifra.

Buenas tardes, estoy comprando una casa y me acaba de llegar el borrador de la escritura, en donde no aparece reflejado este nuevo beneficio tributario. La vivienda tiene su recepción municipal entregada el 16 de noviembre 2023 y estoy a portas de firmar la escritura en la notaría. Me corresponde este nuevo beneficio? Si es así, que tengo que hacer para que salga reflejado en la escritura?

Jonathan:

Revise si cumple los requisitos, ya que al parecer no tiene promesa firmada y la recepción es posterior al 01.11.2023, razón por la cual no podría acceder al beneficio.

Vea la Circular 51/2023 del SII, específicamente lo indicado en el punto 1.2.3 (lo remarcado es nuestro):

«1.2.3.Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.»

Buenas noches, una consulta… voy a comprar una propiedad con otra persona y teníamos pensado dividirla en 50% y 50%, pero el banco al ver nuestros ingresos nos está pidiendo que yo sea la deudora, y la persona con la que compraré sería la codeudora, y que tengo que colocar que el 70% de la propiedad quede a mi nombre y un 30% que sea del codeudor. Mi pregunta es la siguiente: A pesar que el codeudor tenga una menor participación, ¿puede colocarlo a él como el beneficiario tributario? para que sea él el que reciba el beneficio tributario por la adquisición de propiedades nuevas.

Gracias

María José,

La Ley 21.631 que establece este nuevo crédito, complementada con la Circular N° 51 de 04 de diciembre de 2023 (https://www.sii.cl/normativa_legislacion/circulares/2023/circu51.pdf) que imparte instrucciones sobre la materia establece en su apartado N° 1.4 Contribuyentes que tienen derecho al crédito cuando la vivienda se adquiere en comunidad establece que:

“En caso que la vivienda haya sido adquirida en comunidad, conformada por dos o más personas naturales, y exista más de un deudor deberá dejarse constancia en la escritura pública respectiva, de la identificación del comunero que podrá acogerse al crédito contenido en la Ley, consignando una leyenda del siguiente tenor o similar:

“El crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631 que se paguen con motivo del crédito con garantía hipotecaria que se otorga mediante la presente escritura para la adquisición de una vivienda destinada a la habitación, será utilizado en su totalidad por el (la) comunero (a) y deudor (a) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública.””

Entendiendo esto, la comunidad establece quién hará uso del crédito dejándolo estipulado en la escritura, independiente de quien sea el codeudor de mayor porcentaje o menor porcentaje.

Saludos.

Estimado, me gustaría saber si puedo acceder al beneficio si la promesa de compraventa se encuentra firmada antes del 16-10-2023, pero esta aún no se manda a protocolizar, ¿cuál fecha corre, la de la firma o la de la protocolización?

Y lo segundo, ¿se puede resciliar el compromiso de compraventa y hacer uno nuevo para cumplir con el requisito?

Mane:

Es la suscripción, no la protocolización.

consulta, según en lo descrito, hoy 18-12-23 firme la promesa de compra de mi primera vivienda nueva, en 1 semana mas tendría la inscripción del borrador en vienes raíces aproximadamente el 28 de diciembre 2023. tengo que agregar en el borrador que usare este beneficio? como se cobraría y en que periodos, donde sale la información de como optar al beneficio

Antonio:

Según las instrucciones impartidas por la Circular N° 51 del 2023: “Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.””

Este crédito podrá ser utilizado por los años tributarios 2024, 2025, 2026, 2027, 2028 y 2029, exclusivamente. Para las viviendas que se adquieran entre la fecha de entrada de vigencia de la Ley y el 31 de diciembre de 2023, el crédito regirá a contar del año comercial en que se comiencen a pagar los dividendos respectivos y podrá ser utilizado hasta el año comercial 2028 (año tributario 2029).

Respecto de las viviendas que se adquieran entre el 1° de enero y el 30 de septiembre de 2024, el crédito regirá desde aquellos dividendos efectivamente pagados a contar del año comercial 2024 (año tributario 2025) y podrá ser utilizado hasta el año comercial 2028 (año tributario 2029).

La forma de determinar el monto que tendrá derecho a utilizar es la siguiente: “el monto menor entre los dividendos efectivamente pagados por concepto del crédito con garantía hipotecaria suscrito para la adquisición de la vivienda acogida a este beneficio dentro del año comercial respectivo y un monto equivalente a 16 unidades tributarias mensuales, según su valor al mes de diciembre del año respectivo.”

Para ver casos más prácticos, puede ver los detallados en nuestro artículo https://www.circuloverde.cl/ley-que-otorga-un-beneficio-tributario-para-la-adquisicion-de-nuevas-viviendas/ o en la mencionada circular .

Buenas tardes estimado, me gustaría saber si puedo optar al beneficio en el caso de que el compromiso de compraventa se haya firmado antes del 16 de octubre, pero este aún no se manda a protocolizar, ¿cuál es la fecha que corre, la de la firma o la de una vez protocolizado?

Y la otra pregunta, ¿se puede resciliar la promesa de compraventa y hacer una nueva para acceder al beneficio?

PD: Cabe destacar que la recepción municipal fue en diciembre de 2023.

Mane:

Los requisitos específicos que debe cumplir son los siguientes, que han sido indicados en la Circular 51/2023 del SII (lo remarcado es nuestro):

«1.2.3.Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada

sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.»

En su caso, no se cumple ninguno de los requisitos exigidos, dado que no hay contrato de promesa por escritura pública suscrito posterior al 16.10.2023 y la fecha de recepción municipal es en el mes de diciembre. Si lo anula y rehace un contrato que no existía a la fecha de publicación de la ley, ello no le permitiría utilizar el beneficio, dado que estaría realizando una acción falsa con dicho documento.

Estimado, quisiera saber si puedo optar al beneficio si la recepción municipal se realizó el 15 de diciembre de 2023 y el compromiso de compraventa lo firmé en 2021. Entiendo que por recepción municipal debía estar como plazo máximo al 1 de noviembre de 2023. Pero, ¿qué sucede con el compromiso de compraventa? ¿Es algo que se pueda anular y volver a realizar ahora, para cumplir con la posterioridad al 16 de octubre de 2023? Ya que el proceso de escrituración lo más probable es que sea en febrero del 2024.

Ayudaaaaa!

Blanca,

Según lo estipulado en la Circular N° 51 del 2023, en su apartado: “N° 1.2.3 Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.» …

Entendiendo esto, tomando en consideración las fechas entregadas en la consulta, usted no cumple con los requisitos exigidos y no se pueden buscar simulaciones, dado que los documentos exigidos no existen.

Saludos.

Buenas tardes, mi consulta va dirigida respecto a que debe aparecer en el borrador de la escritura para poder hacer válido mi beneficio ya que cumplo con todos los requisitos.

Cómo se recibe el pago de este beneficio, será por depósito directo a mi cuenta ?

Y respecto a la cláusula que se coloca en el anexo? a qué se refiere?

Milady,

Si usted cumple con todos los requisitos, según las instrucciones del SII, incluidas en la Circular N° 51/2023, usted «deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignado una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”»

La forma de utilizar el crédito se imparten en la circular antes mencionada y dependerá de lo siguiente:

1.- Las personas cuyas rentas se encuentren gravadas por el N° 43 de la LIR (sueldos o pensiones), deberán efectuar una reliquidación de los impuestos retenidos durante el año comercial respectivo y realizar su declaración anual de impuesto a la renta en abril del siguiente año, para solicitar la devolución del impuesto dada la aplicación como crédito del beneficio comentado.

Si usted se encuentra obligado a presentar dicha declaración de renta, debido a que sus rentas son gravadas con el impuesto global complementario (tiene más ingresos), se aplicará el beneficio mencionado en la Ley, como un crédito contra dicho impuesto, pudiendo generarse una devolución si el impuesto es menor.

2.- Cuando las rentas de la persona que tiene derecho al beneficio no hubiesen quedado gravadas en la forma señalada en el número 1 del artículo 43 o del artículo 52 de la Ley sobre Impuesto a la Renta, deberá, para el solo efecto de solicitar la devolución del crédito establecido en el presente artículo, presentar la declaración de renta anual de utilizando el Formulario N° 22, en abril del año siguiente, solicitando la devolución del crédito determinado (no se aplicará al pago de ningún impuesto).

Saludos.

Estimado, Si por ABC motivo quisiera vender una propiedad comprada con garantía estatal FOGAES, ¿puedo hacerlo? ¿Puedo arrendar la propiedad de ser necesario?

Felipe:

El FOGAES regulado en la ley N° 21. 631 (https://www.bcn.cl/leychile/navegar?idNorma=1197372), es un programa de apoyo a la primera vivienda, en donde el Estado aparece como aval del 10% del crédito hipotecario que usted adquiera, de manera que los bancos puedan financiar el 90% restante. Si usted desea vender la propiedad o arrendar esta, no tiene ningún obstáculo de poder hacerlo, puesto que, el FOGAES a diferencia de los subsidios que entrega el Estado través del MINVU no establece tanto en la ley que lo regula como en su reglamento establecido mediante Decreto N°84 de 16.03.2023, del Ministerio de Hacienda (https://www.bcn.cl/leychile/navegar?idNorma=1190448) una prohibición legal expresa de venta y/o arriendo por un determinado periodo de tiempo de la propiedad adquirida de esta forma a contrario sensu con los subsidios estatales, estableciendo plazos de 5 o 15 años.

En el caso que usted considere vender la propiedad financiada por el FOGAES y con crédito hipotecario del banco o la entidad crediticia respectiva, podrá hacerlo aún existiendo un crédito hipotecario, así lo establece el artículo 2415 del Código Civil, el cual dispone que : “ El dueño de los bienes gravados con hipoteca podrá siempre enajenarlos o hipotecarlos, no obstante cualquiera estipulación en contrario”.

Sin perjuicio de lo anterior, le recomendamos que antes de realizar la respectiva venta le informe previamente a su entidad crediticia, quien podrá consentir la enajenación del bien hipotecado, realizando un traspaso de esta, es decir, de la deuda al nuevo comprador. Para que esto opere será necesario que el comprador (futuro deudor) sea susceptible de adquirir un crédito hipotecario con dicha entidad. La segunda opción que dispone es pagar el saldo restante o insoluto del crédito hipotecario al banco, el cual le devolverá a usted el saldo restante a su favor, en caso de existir.

La venta de inmuebles con créditos o deudas es bastante común, sobre todo porque lo que pretende el legislador es evitar que existan inconvenientes en el tráfico de los bienes jurídicos, por esa razón el Código Civil dispone en su artículo 2428 que “La hipoteca da al acreedor el derecho de perseguir la finca hipotecada, sea quien fuere el que la posea, y a cualquier título que la haya adquirido.”

Hola

En la escritura debe ir si o si ir indicado lo del beneficio tributario? o es solo en el caso de quienes compran una vivienda o más y tambien cuando se compra en comunidad. Yo compre soltero y no venia en mi escritura firmada el 04/12/2023 nada referente al beneficio.

Atte.

Diego:

Como le comentamos en la otra consulta, para usar el beneficio es necesario que ello se indique expresamente en la escritura de compra. Si no lo usará, puede no decir nada en el documento formal de adquisición.

Hola

Consulta, si firmé escritura el 04/12/2023 y no compre dos viviendas no tampoco en comunidad, no es necesario que en la escritura aparezca nada del beneficio tributario? Porque a quienes compraron dos o en comunidad, les aparece un enunciado de la ley.

Diego:

Según las instrucciones de la Circular N° 51 del 04 de diciembre de 2023, en su página N° 2 establece: «Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar: “Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad, para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

Lo recomendable es que usted podría realizar una escritura de complementación, la cual será anotada al margen de la original, en la inscripción del Conservador de Bienes Raices.

Estimado, si firme escritura el 31 de octubre de 2023 en la notaria y esta en tramite actualmente la inscripcion en el conservador de bienes, puedo optar al beneficio? es una vivienda nueva.

Gina:

Lamentablemente, no podrá acceder al beneficio, considerando que el requisito es para adquisiciones a partir del 01.11.2023, según lo ratifica lo indicado por el SII en la Circular 51/2023, que en la parte pertinente indica (lo remarcado es nuestro):

«b) Respecto de compraventa e inscripción de la vivienda:

(i) La escritura pública de compraventa se celebre a partir del 1° de noviembre de 2023, y

(ii) La vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria, en el Conservador de Bienes Raíces respectivo al 30 de septiembre de 2024(2).

(iii) Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre el 1° de noviembre de 2023 y el 30 de septiembre de 2024(3).»

Notas:

2 Atendido que la señala “2. Que la compraventa se celebre a partir de la fecha de entrada en vigencia de la presente ley y la vivienda

adquirida se encuentre inscrita a nombre de la persona beneficiaria en el Conservador de Bienes Raíces respectivo antes del 1 de octubre

de 2024”.

3 Atendido que la señala “2. …Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado

por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre la entrada

en vigencia de la presente ley y la fecha antes mencionada”.

Estimados, buenos dias.

He comprado un departamento a estrenar para inversion (actualmente arrendandolo) con credito hipotecario via mutuaria.

El 28 de septiembre firme la promesa de compra venta y el 29 de Septiembre firme la escritura en la notaria. Aun se encuentra en proceso de inscripción en el CBR.

En este caso puedo aplicar a este beneficio?

Agustín:

No podría acceder al beneficio, dado que la norma establece que la escritura debe tener fecha a partir del 01.11.2023, que no sería su caso.

Buenas tardes mañana 25 de enero tengo que firmar mi escritura departamento nuevo, yo compre con ds19 y al contado .Puedo acceder a este beneficio tributario.

Jeny,

Según las instrucciones de la Circular N° 51 de 2023, esta indica que:

«b) Respecto de compraventa e inscripción de la vivienda:

(i) La escritura pública de compraventa se celebre a partir del 1° de noviembre de 2023, y

(ii) La vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria, en el Conservador de Bienes Raíces respectivo al 30 de septiembre de 2024.

(iii) Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre el 1° de noviembre de 2023 y el 30 de septiembre de 2024.»

Dado los antecedentes entregados por usted, si cumple con los requisitos.

Ahora bien, esto deberá quedar estipulado en la escritura con una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

Saludos.

Hola !! muchas gracias por la información… quería consultar si existe algún límite de ingresos para poder hacer uso del crédito y si es necesario que se deje constancia en la escritura del uso del beneficio cuando se habla de una sola propiedad? Lo anterior, lo consulto porque la circular del SII indica: en el caso de que la contribuyente haya adquirido una o mas propiedades… entonces me queda la duda, si siempre se debe informar en la escritura o sólo cuando compra mas de una.

Desde ya muchas gracias!!

Nicole:

No hay límite de renta, pudiendo estar afecto a la máxima tasa de Global Complementario o en el nivel exento.

Esto lo podemos validar con lo indicado por el SII en la Circular N° 51/2023, que en la parte pertinente indica:

«1.3. Contribuyentes que tienen derecho al crédito

De acuerdo con lo dispuesto en el inciso primero del artículo único de la Ley, los contribuyentes que tienen derecho al crédito son las personas naturales con residencia o domicilio en Chile que adquieran una vivienda que cumpla con las características y condiciones señaladas en el apartado 1.2. anterior.

Lo anterior es independiente del tipo de rentas que se perciba y cualquiera sea el impuesto a la renta que afecte al beneficiario, pudiendo tratarse de un contribuyente cuyas rentas estén clasificadas en la primera o segunda categoría, o bien afecto a otros impuestos que establece la LIR, como por ejemplo el impuesto único por retiro de ahorro previsional voluntario (APV), impuesto único talleres artesanales

o impuesto único de 10% por enajenación o rescate de acciones de una sociedad anónima con presencia bursátil, de cuotas de fondos de inversión y fondos mutuos.

En este sentido, el crédito podrá ser invocado aún si el beneficiario goza de alguna exención o no perciba rentas, o la renta no esté sujeta a tributación por aplicación del N° 1 del artículo 43 o del artículo 52 de la LIR.

El requisito que la persona natural tenga residencia o domicilio en Chile debe cumplirse al momento de adquirir la vivienda, por lo que si en ejercicio posterior cambia dicha condición no pierde su calidad de beneficiario, pudiendo utilizar el crédito y solicitar su devolución, en la forma que se señala en el apartado 1.7 siguiente.»

La mencionada Circular menciona específicamente que el beneficio es por una sola vivienda, por lo que si la persona adquiere varios inmuebles, debe indicar específicamente en la escritura del bien por el cual utilizará el beneficio (lo remarcado es nuestro):

«El crédito podrá ser utilizado respecto de una sola vivienda. En caso que el contribuyente haya adquirido una o más viviendas susceptibles de acceder al presente crédito podrá acogerse a este respecto de solo una de ellas, pudiendo elegir la que estime a su discreción.

Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

Hola!! Si adquirí 2 propiedades antes de casarme, puede mi esposo acceder a este beneficio? (Estamos casado con separación de bienes). Muchas gracias.

Steffany:

El beneficio no tiene límite de viviendas, por lo que si Ud. ya tiene algunas, ello igualmente le permitiría acceder al beneficio al compra una nueva vivienda que cumpla con los requisitos exigidos.

Por ello, tanto Ud. como su esposo, si adquieren una vivienda nueva, cumpliendo los requisitos exigidos, pueden tener el beneficio comentado.

Pueden ver más información en la Circular 51/2023 del SII, específicamente en los puntos 1.2 y 1.3.

Estimado, muchas gracias por la explicación. Te comento que en este momento dada una deuda universitaria todas mi devoluciones de impuestos son retenidas por la TGR. ¿Esto me afecta para la obtención del beneficio?

Saludos

Fernando:

No le afecta en relación al otorgamiento del beneficio, pero sí le afecta en el sentido que tendrá igualmente retención de los valores a favor que determine en su declaración de renta, pero eso le ayudará a reducir la deuda.

omar buenos días, como postulo a este beneficio? O bien donde lo solicitó???

Andrea:

No se postula. Se ve al momento de la compra del inmueble, para indicarlo en la escritura, si se cumplen los requisitos exigidos. Con ello, en la próxima declaración de impuestos se aplicará el proceso para utilizar el beneficio.

El uso de este beneficio debe quedar estipulado en la escritura de compraventa, según lo estipulado en la Circular del SII que se encuentra en consulta:

«Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

En el caso que adquiera la vivienda en comunidad y exista más de un deudor deberá dejarse constancia en la escritura pública respectiva, de la identificación del comunero que podrá acogerse al crédito contenido en la Ley, consignando una leyenda del siguiente tenor o similar:

“El crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631 que se paguen con motivo del crédito con garantía hipotecaria que se otorga mediante la presente escritura para la adquisición de una vivienda destinada a la habitación, será utilizado en su totalidad por el (la) comunero (a) y deudor (a) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública.”

Para hacer uso de este crédito, deben presentar la declaración de los impuestos anuales a la renta, en abril del año siguiente.

Buen día. Si adquí una vivienda nueva en mayo 2023, ¿también puedo solicitar este beneficio? ¿El calculo aparecerá de forma automática en la planilla de renta que prepara el sii o debe ser ingresado manualmente por el declarante ?

Gracias por su aclaratoria

Jhony,

Según las instrucciones de la Circular N° 51 de 04 de diciembre de 2023 (https://www.sii.cl/normativa_legislacion/circulares/2023/circu51.pdf) los requisitos para poder hacer uso de este crédito son los que se encuentran en el apartado “N° 1.2.3 Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.

b) Respecto de compraventa e inscripción de la vivienda:

(i) La escritura pública de compraventa se celebre a partir del 1° de noviembre de 2023, y

(ii) La vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria, en el Conservador de Bienes Raíces respectivo al 30 de septiembre de 2024.

(iii) Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre el 1° de noviembre de 2023 y el 30 de septiembre de 2024. …”

Por ende, dada la fecha de adquisición de la vivienda (mayo 2023), usted no podrá hacer uso de este beneficio.

Saludos.

Hola, mi duda es que la ley habla de crédito, esto implica que el beneficio habrá que devolverlo?.

Por ultimo estoy firmando la «COMPRAVENTA, MUTUO TASA FIJA E HIPOTECA» y ya tengo otra propiedad, se debe dejar algo especificado en la escritura?..

Saludos

Cristián:

El concepto de crédito es una rebaja aplicable contra los impuestos que Ud. deba pagar. Si esa rebaja es mayor a los impuestos, se devolverá como un valor a su favor. En resumen, el concepto de crédito se debe considerar como un valor que el fisco le entrega a Ud. como beneficiario, por la adquisición de una vivienda nueva con endeudamiento bancario.

Se debe registrar en la escritura la utilización del beneficio.

Hola, la recepción definitiva municipal de nuestra vivienda fue el 08 de Noviembre. ¿Aplica el beneficio para nosotros? La firma de la promesa fue en 2022, por lo que no aplicaría en ese caso y tenemos la duda. Estamos en proceso de escritura y no sabemos si debemos incluir las claúsulas. Si las incluimos y no aplicamos no pasa nada? Muchas gracias!

Luis:

Lamentablemente, de acuerdo a lo que nos describe, la vivienda queda fuera del beneficio, ya que la recepción debe ser antes del 02.11.2023, siendo la excepción cuando hay promesa suscrita con posterioridad al 16.10.2023, cosa que tampoco cumple.

Esto ha sido ratificado por el SII, en la Circular 51/2023, que en la parte pertinente indica (lo remarcado es nuestro):

«1.2.3.Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.»

Estimados,

Tengo una consulta, si tengo un terreno a mi nombre y compro una vienda nueva, igual puedo disponer de este beneficio? (El terreno no tiene construcción)

Kivyn:

Si puede acceder al beneficio, dado que se trata de viviendas nuevas, sin importar si tiene varias otras anteriores. Las condiciones es que sea nueva, se adquiera en el tiempo que dure la aplicación de la ley, con las condiciones de recepción final que se indica y obviamente con crédito hipotecario, sin importar que tenga otros bienes raíces.

Buenas tardes. Mi duda es la siguiente, este beneficio tributario es solo para departamentos o casas NUEVAS

Karina:

Efectivamente, se aplica solamente a la primera transferencia.

Estimado, este beneficio aplica SOLO para viviendas nuevas

Karina:

Efectivamente, no aplica para compra de viviendas usadas. Debe ser el primer dueño, cumpliendo los requisitos exigidos.

Los requisitos lo ha resumido el SII en el proyecto de Circular, indicando (lo remarcado es nuestro):

«1.2. Viviendas y operaciones que dan derecho al crédito

Podrán acceder al crédito aquellas personas que adquieran una vivienda que cumpla con las siguientes características y condiciones:

1.2.1. La vivienda debe estar destinada a la habitación.

1.2.2. Adquirida mediante crédito con garantía hipotecaria, con bancos o instituciones financieras. En caso de refinanciar el crédito original, para mantener el cumplimiento de este requisito, éste debe ser efectuarse mediante un crédito con garantía hipotecaria.

Se entenderá por instituciones financieras, aquellas fiscalizadas por la Comisión para el Mercado Financiero (CMF).

1.2.3. Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda:

(i) La vivienda se encuentre construida y con recepción final conforme otorgada por la respectiva municipalidad, a más tardar el 1° de noviembre de 2023.

(ii) También podrán acceder al crédito aquellas viviendas que no cuenten con recepción final conforme, a la fecha de vigencia de la ley, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023. En este caso, podrá igualmente acceder al beneficio en la medida que se cumplan los demás requisitos.

b) Respecto de compraventa e inscripción de la vivienda:

(i) La compraventa se celebre a partir del 1° de noviembre de 2023, y (ii) La vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria, en el Conservador de Bienes Raíces respectivo al 30 de septiembre de 2024.

(iii) Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre el 1° de noviembre de 2023 y el 30 de septiembre de 2024.

El crédito podrá ser utilizado respecto de una sola vivienda. En caso que el contribuyente haya adquirido una o más viviendas susceptibles de acceder al presente crédito podrá acogerse a este respecto de solo una de ellas.

Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

Estimados, buenos días.

Consulta, si compro una vivienda con subsidio D.S 19 puedo acceder a este beneficio?

Tamara

Este mecanismo es compatible con todos los subsidios para la adquisición de viviendas otorgados por el Ministerio de Vivienda y Urbanismo; y también con el beneficio tributario de rebaja del gasto de intereses hipotecarios de la base imponible del impuesto global complementario.

Solo debe cumplir con los requisitos establecidos en la Ley N° 21.631:

1. Que la vivienda adquirida se encuentre construida y con recepción final conforme a la fecha de entrada en vigencia de la presente ley, y se trate de la primera venta efectuada sobre ella. Sin embargo, también podrán acceder al beneficio aquellas viviendas que no cuenten con recepción final conforme en dicha fecha, siempre que respecto de ellas exista un contrato de promesa de compraventa que conste en escritura pública o documento protocolizado suscrito con fecha posterior al 16 de octubre de 2023.

2. Que la compraventa se celebre a partir de la fecha de entrada en vigencia de la presente ley y la vivienda adquirida se encuentre inscrita a nombre de la persona beneficiaria en el Conservador de Bienes Raíces respectivo antes del 1 de octubre de 2024. Si se trata de la compra de una vivienda efectuada por un beneficiario de un subsidio habitacional otorgado por el Ministerio de Vivienda y Urbanismo, sólo será necesario que la respectiva escritura de compraventa se haya suscrito entre la entrada en vigencia de la presente ley y la fecha antes mencionada.

Además debe considerar que este beneficio solo puede utilizarse por la adquisición de una sola vivienda. En caso de que el contribuyente haya adquirido una o más viviendas susceptibles de acceder al presente crédito podrá acogerse a este respecto de solo una de ellas.

Para estos efectos, se deberá dejar constancia en la respectiva escritura de compraventa que el contribuyente no se encuentra actualmente utilizando el crédito y que la compraventa cumple con los requisitos establecidos en la Ley, consignando una leyenda del siguiente tenor o similar:

“Se deja constancia que el (la) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública, declara, bajo su responsabilidad para todos los efectos legales, que no se encuentra actualmente utilizando el beneficio del crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631.”

En caso de adquirir la vivienda en comunidad y exista más de un deudor deberá dejarse constancia en la escritura pública respectiva, de la identificación del comunero que podrá acogerse al crédito contenido en la Ley, consignando una leyenda del siguiente tenor o similar:

“El crédito tributario por concepto de dividendos a que se refiere la Ley N° 21.631 que se paguen con motivo del crédito con garantía hipotecaria que se otorga mediante la presente escritura para la adquisición de una vivienda destinada a la habitación, será utilizado en su totalidad por el (la) comunero (a) y deudor (a) Sr. (Sra.)……………………………, RUT. ………………….., individualizado (a) en la cláusula……….. de esta escritura pública.”

Saludos.

Muy buenas tardes,

Tengo una duda con lo siguiente:

«Que la vivienda adquirida se encuentre construida y con recepción final conforme a la fecha de entrada en vigencia de la presente ley,»

Esto quiere decir que la recepción final tiene que ser antes del 1 de Noviembre o después?

Nosotros firmamos la promesa de compra hace unos años, y a final de este mes nos estarán entregando la vivienda y quiero saber si alcanzamos a entrar o no en este beneficio.

Hugo:

Si la vivienda tiene recepción final antes del 02.11.2023, Ud. podrá utilizar el beneficio por el crédito financiero que suscribirá en la escritura.

Las instrucciones que están siendo preparadas por el SII y se encuentran en una Circular en consulta, son:

«1.2.3. Se debe tratar de una vivienda nueva; es decir, requiere que sea la primera venta efectuada sobre ella, y cumpla copulativamente los siguientes requisitos:

a) Respecto de la vivienda: